2023年第三季度地质勘查行业形势分析

- 2023-10-25 09:36:18

- 来源:中国国土资源经济

- 作者:马少强,黄贤营,李为

- 0

- 0

- 添加收藏

文章来源于:中国国土资源经济,原文链接:2023年第三季度地质勘查行业形势分析

2023年第三季度地质勘查行业形势分析

中国自然资源经济研究院地质勘查行业研究所

中国地质矿产经济学会地勘产业专业委员会

宏观经济形势

全球通胀率持续居高不下,货币紧缩政策负面影响逐步显现。随着能源和食品价格的下降,2023年第三季度全球总体通胀率逐步下降,但仍高于许多国家央行的目标水平,核心通胀粘性依然较强,发达经济体持续的货币紧缩政策对需求的冲击将进一步显现,导致企业和消费者信心下降,预计将对全球经济产生进一步的负面影响。

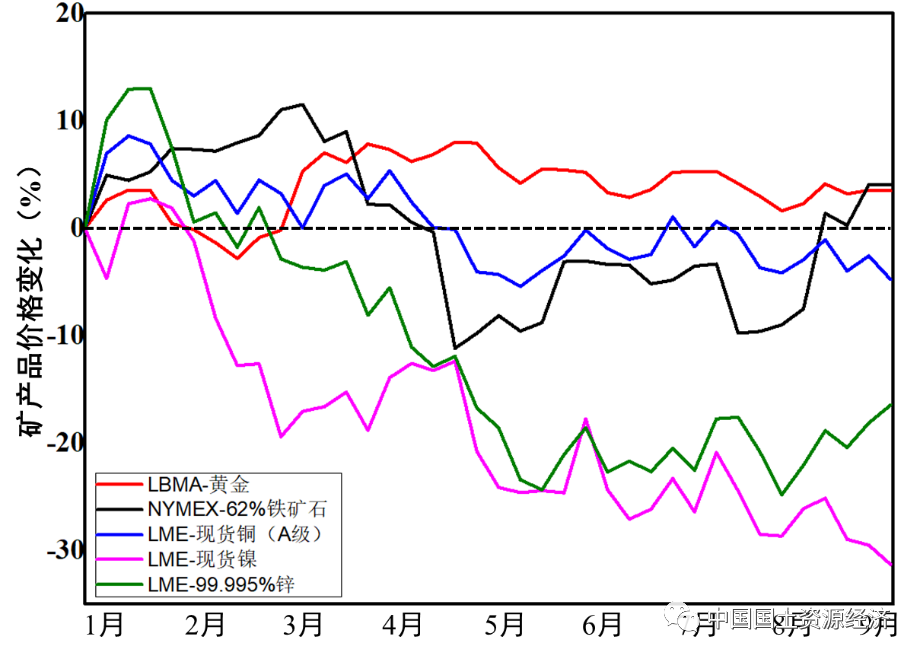

黄金、铁矿石价格同比上涨,镍、锌矿产品价格较年初震荡下跌。2023年1—9月,全球大宗矿产品价格变化区别较大(图1)。黄金价格在小幅波动中呈上涨态势,4月中旬价格首次突破2000美元/盎司的历史大关,进入第三季度,黄金价格基本稳定,且同比涨幅明显,9月下旬伦敦金银市场协会(LBMA)黄金价格为1927.45美元/盎司,同比增长15.44%。对比历年数据,目前黄金价格整体处于历史高位,并未受到本轮有色金属矿产品价格震荡的影响。

2023年1—9月,铁矿石价格先升后降,但波动较为缓和。其中,纽约商品交易所(NYMEX)含铁量62%的铁矿石价格维持在112.6~123.08美元/吨之间,同比2022年第三季度价格整体上涨,9月下旬价格为121.33美元/吨,同比上涨22.77%。受国际市场影响,国内铁矿石价格同比上涨明显,但随着国内“粗钢平控”政策的延续,及海外需求的整体偏弱,预计四季度国内铁矿石价格继续上涨的空间有限。

图1 2023年1月—9月全球大宗矿产品价格变化

注:图例中的LBMA指伦敦金银市场协会;NYMEX指纽约商品交易所;LME指伦敦期货交易所。

目前铜的价格处历史高位,2023年1—9月,伦敦期货交易所(LME)现货铜(A级)价格小幅波动,但均维持在8000美元/吨以上。同比看,2023年上半年现货铜(A级)价格整体同比下降明显;进入第三季度,价格整体同比出现小幅上涨,9月下旬价格为8161.74美元/吨,同比增长5.46%。国内铜价同比小幅下跌,1—8月沪铜期货均价为6.80万元/吨,同比下跌0.80%,最低点在5月,为6.35万元/吨。

2023年1—9月,有色金属镍和锌的价格震荡下跌,较年初价格最大跌幅分别为34.80%和25.80%。进入第三季度,伦敦期货交易所(LME)现货镍的价格在8月中旬跌破20000美元/吨,随后价格持续下跌,9月底价格为18440.00美元/吨,同比下降20.66%。对比历年数据,目前全球矿产品市场镍的价格整体处于历史低位水平。6月,伦敦期货交易所(LME)含量99.995%现货锌的价格一度跌破2300.00美元/吨,较2022年的历史高位(4232.50美元/吨)下跌明显。进入第三季度,含量99.995%现货锌的价格基本维持在2500.00美元/吨以下,同比最大降幅为59.48%。对比历年数据,目前全球矿产品市场锌的价格整体处于历史中下游水平。导致镍、锌等有色金属价格下跌的原因,除了前期价格高位运行,还与欧美等发达经济体经济增长减速、全球货币政策持续紧缩和地缘政治危机带来的供给干扰消散等因素密切相关。

展望后市,随着美联储加息力度放缓,大宗商品金融属性压制减弱,有色金属价格存在阶段性反弹可能。但欧美经济增长前景不佳,银行业危机给欧美经济带来的衰退风险导致第四季度有色金属价格只可能是阶段性反弹,而非已经触底。

矿业形势

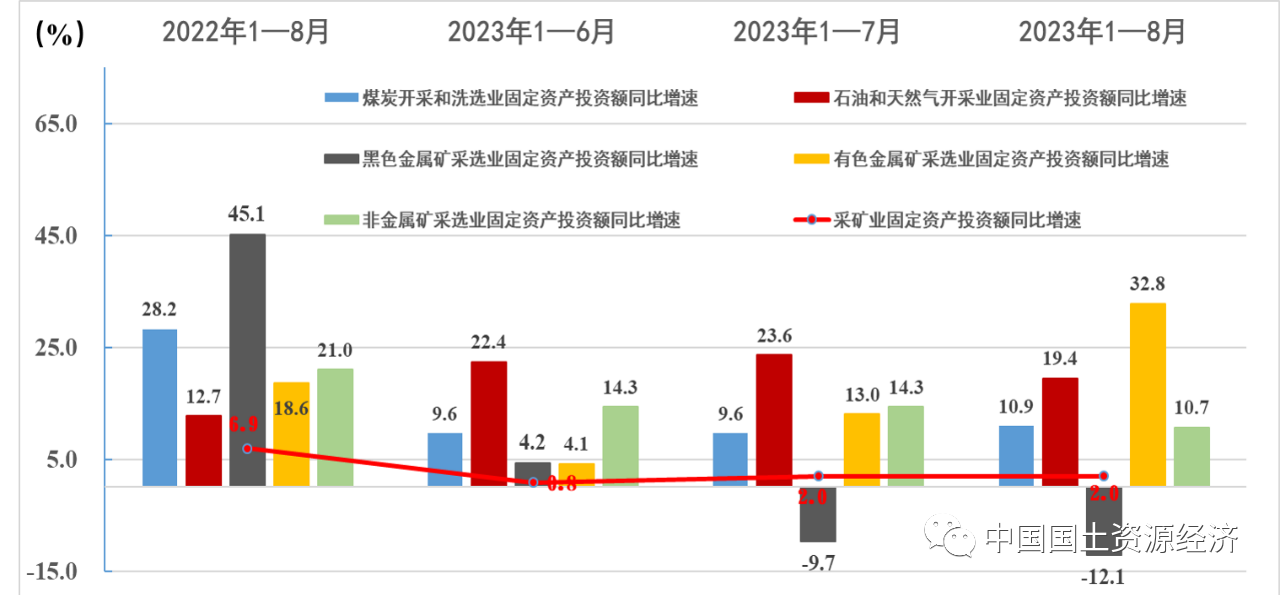

我国采矿业固定资产投资同比增速略有回升,有色金属矿采选业固定资产投资额同比增速回升最为明显。在1—6月跌落至0.8%后,2023年第三季度我国采矿业固定资产投资略有回升。1—8月,我国采矿业固定资产投资同比增速为2.0%,低于同期全国平均水平(3.2%),比2022年1—8月的数据下降了4.9个百分点。从子行业看,1—8月,有色金属矿采选业固定资产投资额同比增速回升最为明显(32.8%),同比增长76.3%,比1—6月高出28.7个百分点;煤炭开采和洗选业固定资产投资同比增速为10.9%;受能源保供稳价政策的影响,我国石油和天然气开采业固定资产投资同比增速保持较高水平(19.4%),非金属矿采选业固定资产投资额同比增速为10.7%;黑色金属矿采选业固定资产投资额同比增速为-12.1%,是唯一负增长的子行业(图2)。

(数据来源:国家统计局网站)

图2 2023年1—8月我国采矿业及子行业固定资产投资

累计同比增长情况

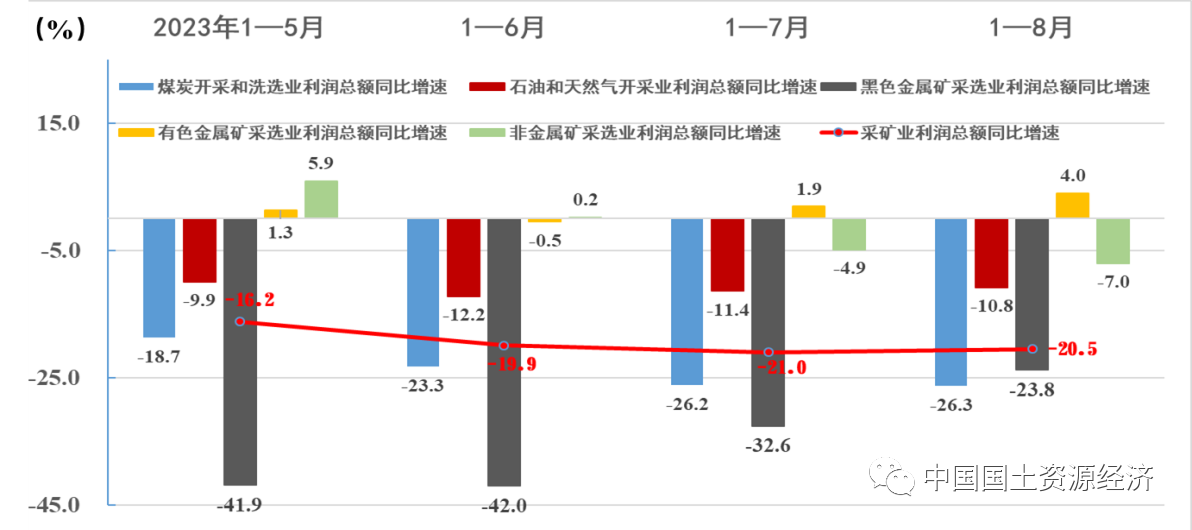

我国采矿业经济效益下降,有色金属矿采选业利润总额实现正增长。2023年1—8月利润总额仅实现8906.3亿元,同比下降20.5%,较上半年降幅(19.9%)略有扩大。有色金属矿采选业利润总额在1—8月实现512.1亿元,同比增长4.0%,是进入第三季度后唯一正增长的子行业(图3)。利润总额的同比下降主要受2021年(190.7%)和2022年(48.6%)采矿业利润总额的超高速增长影响,也受到市场需求不足、成本压力、矿产品价格降幅较大等多方面因素影响。

(数据来源:国家统计局网站)

图3 2023年1—8月我国采矿业及子行业利润总额同比增长情况

2023年全球30家顶级矿业公司资本支出增长6.2%。据标准普尔(S&P CIQ Pro)预测分析,在经历2021年(13.8%)和2022年(16.3%)的持续增长后,全球30家顶级矿业公司的资本支出在2023年同比增长6.2%,总额高达1092亿美元。虽然近三年资本支出持续增长,且2023年的资本支出距离2013年1457亿美元的峰值还有近25%的增长空间,但在全球高通胀及经济活动放缓的背景下,未来两年的投资将变得更加具有挑战性,因此标准普尔(S&P CIQ Pro)预测这些矿业公司的资本支出在2024年和2025年将分别下降1.8%和0.7%。

地质勘查形势

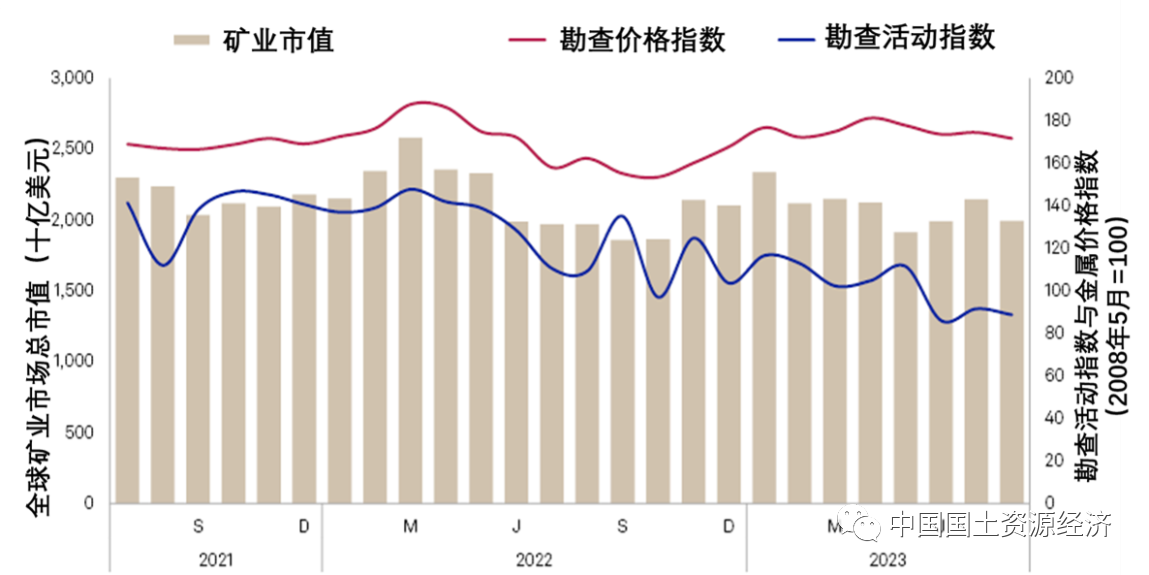

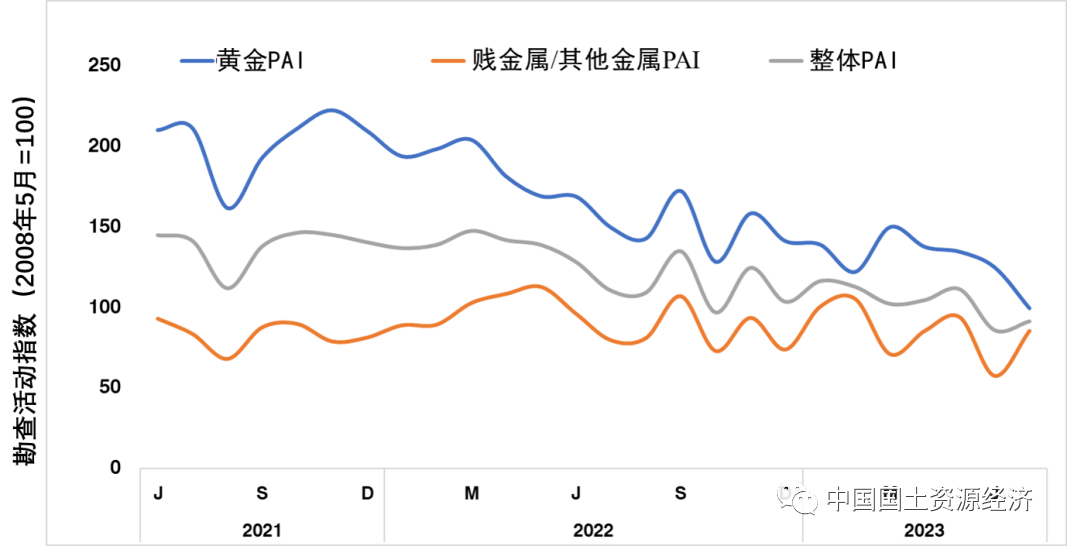

地质勘查活动指数小幅波动,地勘活动仍较为活跃。全球矿业公司地质勘查活动指数(PAI)自2013年暴跌,2016年一度跌至40以下,全球地勘活动呈疲软状态。2019年后PAI指数稳步回升,地勘活动逐渐摆脱低迷,2021年后PAI指数整体保持高位运行,地勘活动较为活跃。2023年1—8月,PAI指数整体低于2022年同期水平,进入第三季度出现波动下降态势,在8月跌至89。但整体来看,1—8月PAI指数仍处于历史较高水平(PAI指数平均值在100以上),说明全球地勘活动延续了2021年以来的活跃状态(图4)。

(数据来源:S&P Global Market Intelligence-IM September 2023)

图4 2021年7月—2023年8月全球矿业公司地质勘查活动指数、

勘查价格指数及公司总市值变化情况

PAI指数是标准普尔(S&P CIQ Pro)衡量整体勘查活动水平和方向的指标,通过将矿业公司重要的钻探结果、初始资源量公告、重要的融资、积极项目进展,以及黄金和贱金属/其他金属的成分指数(不包括特种金属)纳入一个单一的可比指数,并以2008年5月=100进行指数化校准。2023年8月纳入PAI指数计算的公司数量为2624家。

黄金的勘查活动情况是影响PAI指数变化的重要因素,据历年数据分析,黄金的地勘指数一直处于高位运行状态,在2019年首次突破200大关,2021年11月达到222的历史极值,2022年有所回落。2023年1—8月,黄金PAI指数低于2021年和2022年同期水平,进入第三季度又出现小幅下滑,表明近期黄金勘查活动相对减弱。贱金属/其他金属的PAI指数则处于历史同期的较高水平,表明贱金属/其他金属的勘查活动相对较为活跃。

(数据来源:S&P Global Market Intelligence-IM September 2023)

图5 2021年7月—2023年8月全球矿业公司地质勘查活动指数、贱金属/其他金属PAI变化情况

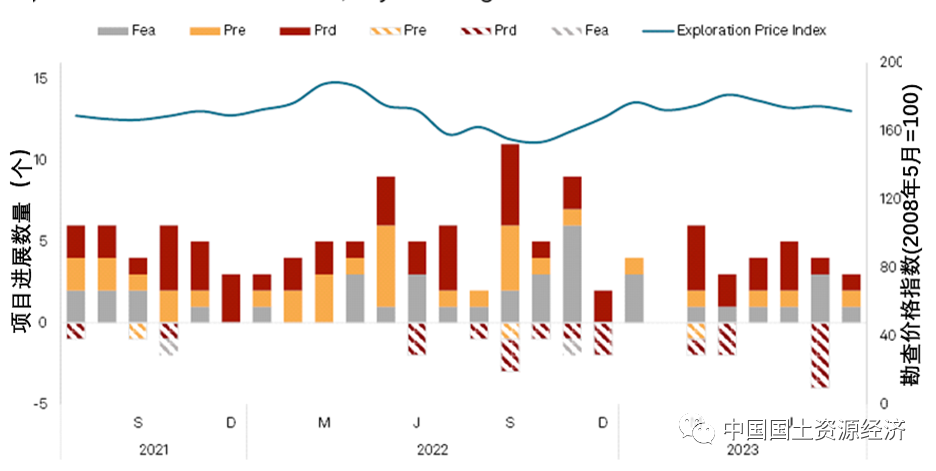

积极项目进展数量和重要钻探结果数量均呈走低趋势。2023年1—8月,全球矿业公司积极项目进展数量累计29个,低于2022年同期的39个,与2022年下半年相比走低趋势明显(图6)。进入第三季度,在这些积极进展中,最引人注目的是来自Contango Ore股份有限公司的Manh Choh矿山采矿作业项目,该项目预计将于2024年下半年投入生产。根据可行性研究,该项目预计每年可产出22.5万盎司当量的黄金。据标准普尔(S&P CIQ Pro)报道,2023年1—8月,全球矿业公司重要钻探结果数量每月均低于200个,累计实现1304个,远低于2022年同期水平的1789个。

(数据来源:S&P Global Market Intelligence-IM September 2023)

图6 2021年7月—2023年8月全球矿业公司积极项目进展情况

注:图例中Fea为Feasibility,代表项目进入可行性研究阶段;Pre为Preproduction,代表项目进入预生产阶段;Prd指Production,代表项目进入生产阶段。实心图例代表积极项目进展,用正值表示;虚线图例代表消极进展,用负值表示。EPI为勘查价格指数。

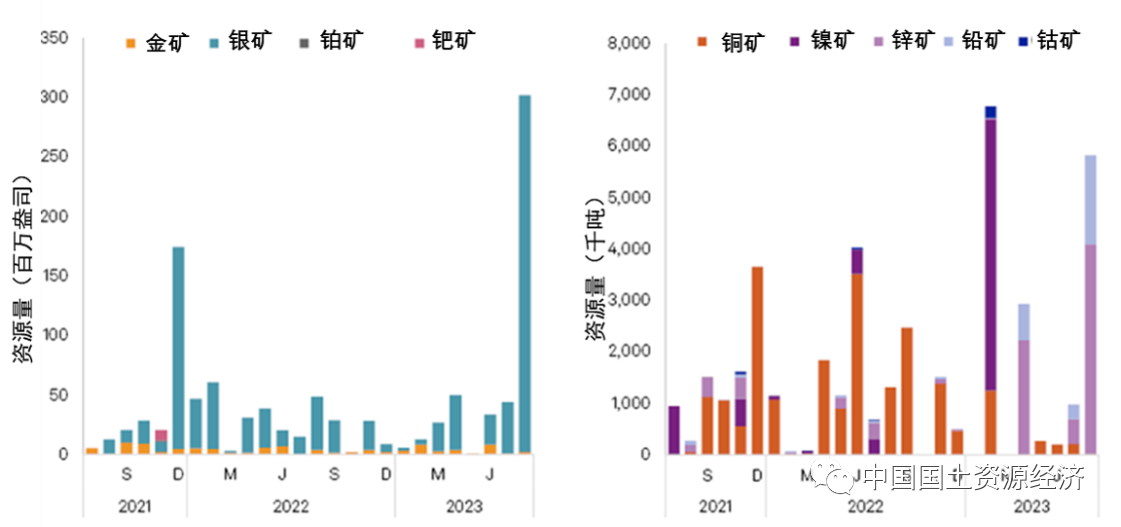

8月银矿初始资源量迎来爆发,铅锌矿初始资源量表现亮眼。标准普尔(S&P CIQ Pro)初始资源量公告显示,2023年1—8月,全球矿业公司共发布公告45个,略低于2022年同期的46个(图7)。贵金属方面,仍是银矿的初始资源量报告最多,其在8月迎来爆发,报告的初始资源量超过3亿盎司,为近几年来最高值,其最大贡献来自Eloro Resources有限公司在玻利维亚的银锌锡Iska Iska项目(约2.98亿盎司)。1—8月,黄金的初始资源量表现一般,累计报告0.3亿盎司,基本与2022年同期持平。贱金属的初始资源量报告除了2月的镍矿爆发外,铅锌矿在8月表现十分亮眼,单月报告近600万吨,最大贡献同样来自Iska Iska项目(409万吨锌和174万吨铅)。

(数据来源:S&P Global Market Intelligence-IM September 2023)

图7 2021年7月—2023年8月全球矿业公司初始资源量公告

全球矿业公司勘查价格指数和总市值均保持稳定。与PAI指数相比,全球矿业公司的勘查价格指数(EPI)较为稳定,2023年1—8月EPI指数始终保持在170以上,处于历史高位水平(图4)。据统计,全球矿业公司市值自2013年陷入低谷,2019年后逐步回升至2.00万亿美元规模,2020年至2023年基本保持稳定,2023年8月,全球2624家矿业公司市值为1.99万亿美元,同比略有上涨,环比则下降7.01%,略低于年初的2.12万亿美元。

EPI指数是标准普尔(S&P CIQ Pro)衡量贵金属和基本金属价格相对变化的指标,以每种金属的总勘查支出的百分比加权作为其在特定时间对行业相对重要性的代表,包括黄金、铜、镍、锌、银、铂、钴、钼等8种矿产品,EPI指数同时也受金属价格波动影响。与PAI指标相同,标准普尔以2008年5月=100对EPI进行了指数化校准。2023年8月纳入EPI指数计算的公司数量为2624家。

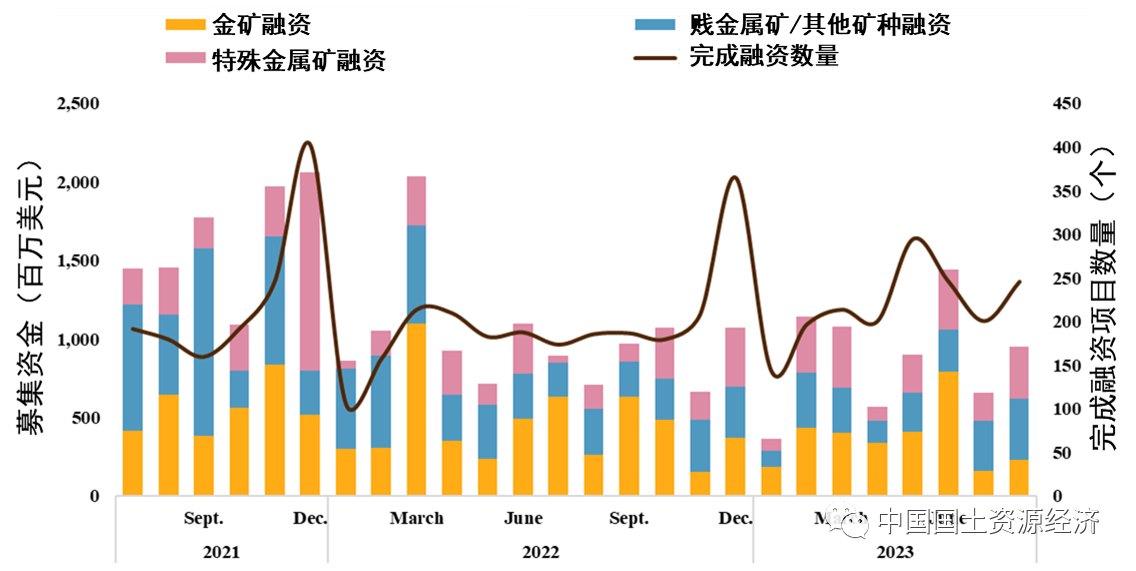

全球初级和中级矿业公司融资额下降明显。2023年1—8月,全球初级和中级矿业公司融资额累计实现77.69亿美元,低于2022年同期的91.82亿美元,融资数量为1946笔,平均发行额约399万美元。1—8月融资额持续波动变化,进入第三季度,融资下降明显,7月仅有6.60亿美元,8月回升至9.53亿美元(图8)。金矿的融资额减少最为明显,7月和8月金矿的融资额累计仅实现3.94亿美元,同比下降56.10%,其中最大融资来自香港灵宝黄金集团有限公司,该公司在8月私募2.71亿港元;贱金属矿/其他矿种的融资额第三季度累计实现7.01亿美元;特殊金属矿融资额最低,累计实现5.18亿美元。

(数据来源:S&P Global Market Intelligence-IM September 2023)

图8 2021年7月—2023年8月全球初级和中级矿业公司融资情况

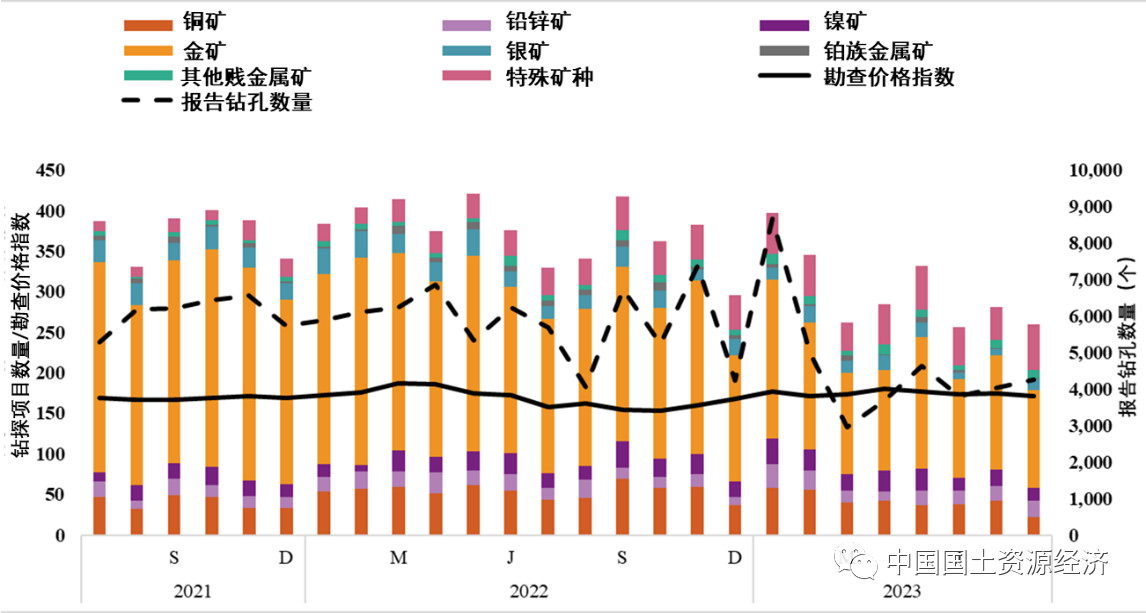

全球矿业公司钻探项目数量和报告钻孔数均处于较低水平。

2023年1—8月,全球矿业公司钻探项目数量累计达到2418个,报告钻孔数量累计37104个,这两项指标均低于2022年同期水平。进入第三季度,金矿的钻探项目完成262个,在所有矿种中仍占比最高(约占48.43%),但与上半年相比略有下降(图9)。对比历年数据,2023年第三季度全球矿业公司的钻探项目数量和报告钻孔数均处于近三年的较低水平。

(数据来源:S&P Global Market Intelligence-IM September 2023)

全国地勘行业动态

新一轮战略性矿产国内找矿行动取得积极进展。2023年全面启动新一轮战略性矿产国内找矿行动,上半年全国固体矿产、油气矿产勘查投入同比分别增长17.2%和7.5%;全国新设探矿权242个,同比增长25.4%,并陆续取得山东莱州金矿、云南昭通磷矿等重大找矿突破。山东莱州西岭金矿新增金金属量近200吨,累计金金属量达580吨,潜在经济价值达2000多亿元,是迄今国内发现的最大单体金矿床,属世界级巨型单体金矿床。云南昭通镇雄县羊场—芒部地区磷矿是亚洲最大规模隐伏单体富磷矿床,该矿的资源储量大、矿石品质优、资源分布集中,其中Ⅰ+Ⅱ品级磷矿石(P2O5含量超过25%)占比51.87%,预测深部及外围磷矿潜在经济价值超万亿元。

全国省级地勘基金投入稳步回升,累计处置收益突破千亿元。《全国地质勘查基金情况通报(2023)》显示,2022年全国省级地勘基金总投入33.69亿元,同比增长31.20%,共处置项目成果576宗,探矿权出让收益达1123.80亿元。各省级地勘基金在兼顾基础性、公益性地质工作的同时,还加大对清洁能源、新能源、“三稀”及战略性新兴矿产的投入力度。

改革动态

新疆维吾尔自治区地质局揭牌成立。新疆维吾尔自治区地勘单位改革取得新进展,将自治区原地质矿产勘查开发局、原有色地质勘查局及原煤田地质局合并,组建新疆维吾尔自治区地质局。2023年9月15日,新疆维吾尔自治区地质局在乌鲁木齐市正式揭牌,将承担自治区地质矿产开发战略和规划研究、战略性矿产勘查、为矿产资源绿色开发利用提供技术支撑等职能。新疆维吾尔自治区地质局的成立,是继2021年8月组建新疆地矿投资(集团)有限责任公司后,新疆地勘单位改革的又一重要举措。

据悉,目前新疆维吾尔自治区主要矿种的总体资源查明率平均不足20%,找矿潜力巨大。新疆地勘单位的持续改革能够减少重复投资、避免无效消耗,实现资源的最大化利用和优化配置,对新疆加快优势能源资源转化利用、大力发展“八大产业集群”,保障国家能源和关键矿产资源安全具有重要意义。

延伸阅读:目前各地地勘单位改革进度不一,截至2023年9月底,已有17个省(自治区、直辖市)印发了改革方案、落实了事企分开或整体改制转企,对所办企业和经营性资产进行了剥离,整合成立了地矿企业集团,对回归事业的地勘单位进行了整合重构。其他14个省(自治区、直辖市)正在研究制订方案中。

执笔人:马少强,黄贤营,李为

本文由《中国国土资源经济》编辑部授权转发,如需转载,请联系编辑部授权!